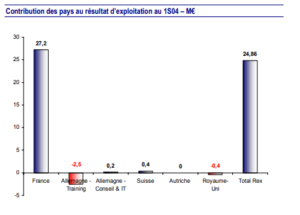

Unilog a confirmé, une nouvelle fois, sa capacité à surperformer son secteur. La croissance de l’activité s’élève à 4.3 % au cours du premier semestre 2004, soit un CA de 311.1 M€ contre 298.4 M€ au cours de la même période en 2003. Les activités de conseil sont restées très dynamiques avec une croissance de 19% contre 3% pour le pôle intégration/outsourcing. En revanche, le training reste, comme prévu, sous pression avec un recul de 26%. Le résultat d’exploitation a enregistré une augmentation de 31%, à 24.9M€ au cours du 1S04. La marge opérationnelle du groupe est ressortie au-dessus des attentes et de notre prévision de 7.8%. Elle s’élève à 8.0% sur

le 1S04, en hausse de 160 points de bases par rapport à la même période en 2003. Les catalyseurs de cette performance sont : 1/ une amélioration de la rentabilité en France à 10.5%, et surtout 2/ le redressement plus rapide que prévu des activités européennes.

Le résultat net ressort en hausse 44.2%, à 12.7 M€. La perte exceptionnelle de 1.3M€ enregistrée sur le semestre est principalement liée à des pénalités fiscales pour 1.4 M€.

Une structure financière saine : avec une trésorerie nette de 61.2 M€ au 30 juin 2004, Unilog possède une des structures les plus saines du secteur. La stabilité du BFR de la société, qui est proche de zéro historiquement, voire négatif, s’explique non seulement par la gestion rigoureuse de la société mais démontre également sa capacité de négociation avec ses clients même en période de crise. Un élément supplémentaire qui démontre la reconnaissance de l’expertise d’Unilog par ses clients.

Modification de la structure du groupe : le groupe Unilog a confirmé durant la réunion analystes qu’il allait procéder à la fusion entre Unilog direction, et Unilog SA après approbation de l’AG qui se tiendra le 10 novembre 2004. Unilog direction détient 42 % de Unilog SA et est détenu à plus de 50% par Gérard Philippot et Pierre Deschamps. Une opération qui permettra de libérer plus de titres dans le cadre de la stratégie de croissance externe du groupe, dont le paiement se fera essentiellement en titres, et qui répond également à

une logique patrimoniale à terme.

Perspectives

Les résultats publiés par Unilog sont très encourageants, notamment à l’international, qui amène à revoir en hausse les prévisions de marge opérationnelle et de BPA pour 2004 :

- au regard du redressement significatif des activités internationales et

dans une moindre mesure du niveau de marge en France (proche de

notre objectif), nous relevons notre prévision de marge opérationnelle

pour 2004 de 8.3% à 8.6% en 2004. Nous relevons également notre

prévision de marge d’exploitation pour 2005 de 9.3% à 9.4%

- l'objectif de BPA en légère hausse à €2.3 (+36% yoy) pour 2004,

contre €2.2 précédemment. La révision en hausse de notre objectif de

marge opérationnelle étant gommée par la perte exceptionnelle

enregistrée au 1S04. Pour 2005, nous avons ajusté notre BPA de € 2.81

à €2.84 (+31% yoy).

Une politique de dividendes généreuse : le management d’Unilog souhaite

faire passer de € 0.45 à € 1.0 le dividende versé aux actionnaires d’ici à deux

ans. Pour 2005, nous attendons désormais un BPA de € 0.81 pour 2005 et de

€ 1.0 en 2006.