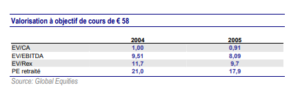

ACHAT : Obj. €56

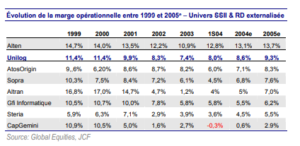

L’ACHAT sur le groupe Unilog avec un objectif revu en hausse de € 56 à € 58. Unilog possède les fondamentaux les plus solides du secteur grâce à une expertise technologique reconnue dans le monde des services informatiques et par ses clients. La capacité de résistance de la marge en France en est l’une des nombreuses

preuves. La prime historique (15%-20%) d’Unilog par rapport à la moyenne de notre échantillon nous semble justifiée compte tenu de :

- une croissance organique historique supérieure à celle du marché grâce à un positionnement de qualité

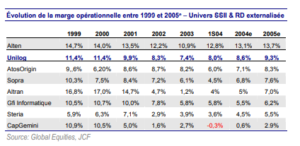

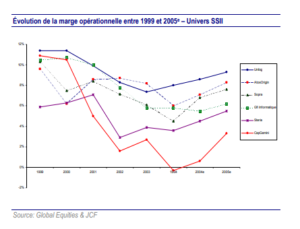

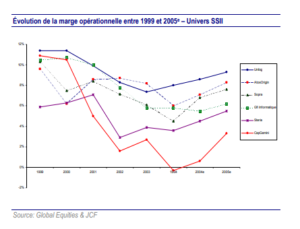

- une marge d’exploitation nettement supérieure à celle de ses principaux concurrents en France

- un potentiel important de redressement de la rentabilité à l’international

- une croissance des BPA parmi les plus fortes du secteur en 2005 (+31%)

- une situation financière extrêmement saine avec une trésorerie nette de 61.2 M€ et un BFR proche de 0

- un management de qualité.

La finalisation d’opérations de croissance externe au Royaume-Uni et en Allemagne au cours des prochaines années devrait apporter un catalyseur supplémentaire au titre.

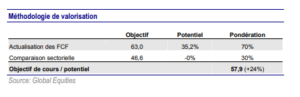

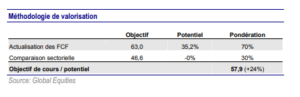

l'objectif de cours obtenu par la méthode des DCF ressort à € 63 et repose sur les hypothèses suivantes :

- croissance moyenne du CA entre 2004 et 2013 : 6.5%, justifiée compte tenu de la capacité historique d’Unilog à surperformer son industrie

- marge opérationnelle normative de 9.5%, qui repose sur un retour de la Mop à 11.5% en France et une Mop international plus en ligne avec celle réalisée en France

- wacc de 9.7% et taux de croissance à l’infini de 3%

- valeur terminale / valeur d’entreprise : 51%

Une prime justifiée par la qualité des fondamentaux

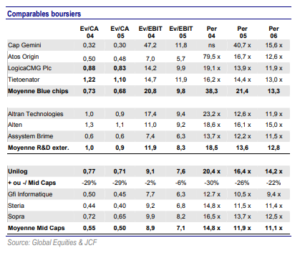

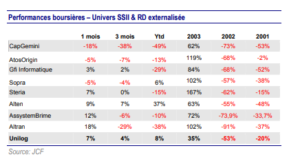

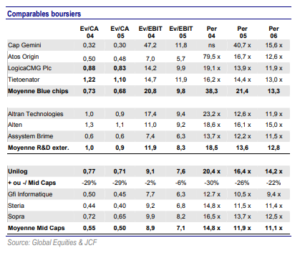

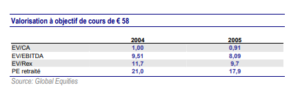

En termes de comparables, le titre se traite avec une prime moyenne de 20% qui est pleinement justifiée compte tenu de la visibilité sur les perspectives, de la qualité du management et du niveau de marge opérationnelle. Sur la base du ratio EV/EBIT, le titre ne présente aucune prime par rapport à notre échantillon de Mid Caps. Un facteur qui pourrait limiter le potentiel de hausse du titre à court terme par rapport, dans l’attente d’un re-rating du secteur.