Croissance et rendement

- Les résultats 1S04 de Bouygues sont venus confirmer la pertinence

de la stratégie d'un groupe où la totalité des métiers est en mesure

d'améliorer ses résultats.

de la stratégie d'un groupe où la totalité des métiers est en mesure

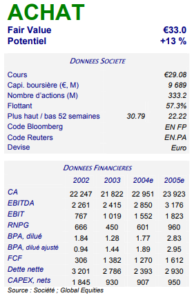

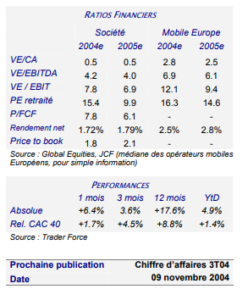

d'améliorer ses résultats. - Nous maintenons notre recommandation d'achat sur le titre Bouygues, avec un objectif de cours de €33.0. Dans une conjoncture et des structures de marché qui lui sont favorables, et un management engagé dans l’amélioration de la rémunération de l’actionnaire, Bouygues conserve son statut particulier de valeur decroissance et de valeur de rendement.

- Le décalage des investissements UMTS sera tout bénéfice pour Bouygues Télécom qui devrait profiter à la fois de la baisse constante du prix des infrastructures et d'une nouvelle génération de platesformes beaucoup plus efficaces en termes de débits et de services offerts.

- Nous devrions être fixés sur les modalités de cession de la SAUR d'ici à la fin de l'année ou début 2005, le groupe ne subissant pas outre mesure de pression sur le calendrier de l'opération.

- L'AG extraordinaire du 7 octobre prochain devrait officialiser le versement d'une rémunération exceptionnelle de 5 euros par action, le paiement devant intervenir le 7 janvier prochain pour les actions et certificats d'investissement constituant le capital au 6 janvier 2005.

- Sauf accident majeur, Bouygues devrait retrouver une structure de

bilan identique à celle d'aujourd'hui à l'horizon 2006, étant entendu

que les €1.7 Md de rémunération exceptionnelle n'empêcheront pas

le groupe de saisir d’éventuelles opportunités de croissance externe

chez Cola, TF1 et Bouygues Télécom.

le groupe de saisir d’éventuelles opportunités de croissance externe

chez Cola, TF1 et Bouygues Télécom.

Preview chiffre d’affaires 9M04

- Bouygues publiera son chiffre d’affaires des 9 premiers mois 2004 le 9 novembre prochain après la clôture. Nous attendons un chiffre d’affaires de €17.04 Mds, en croissance de 6.1 %.

- Le chiffre d’affaires de TF1 a déjà été publié. L’attention sera donc focalisée sur les performances de Bouygues Télécom et la poursuite de la croissance dans les métiers du BTP.

- Chez Bouygues Télécom, nous tablons sur la poursuite des gains de part de marché, mais sur un rythme plus lent qu’au cours du 1er semestre, avec 170K nouveaux clients nets – soit une part de marché instantanée de 27 % et un parc total de clients proche de 7.1 M. L’ARPU est attendu en forte progression séquentielle, compte tenu de l’effet de saisonnalité des mois d’été. Le chiffre d’affaires airtime 9M04 devrait dès lors ressortir à €2.47 Mds, en progression de 11.3 % sur des bases comparables.

- Nous tablons, par ailleurs, sur la poursuite de la forte croissance des revenus chez Bouygues Construction et Colas, mais ce sur un rythme peut-être moins prononcé qu’au 1S04. La SAUR devrait, pour sa part, continuer à subir les effets de la déconsolidation de S-E Water.

- Fair value du titre Bouygues toujours estimée à €33.0, soit un potentiel d’appréciation désormais limité à 4 %. Nous passons donc d’Achat à Neutre sur la valeur